信用分层是发卡平台构建良性生态的核心策略,通过差异化的用户权限设计,平台可有效平衡风险与体验,基于用户信用评分(如消费记录、履约能力等),平台将用户划分为不同层级(如高、中、低信用等级),并动态调整其权限:高信用用户享有更高额度、费率优惠及专属服务,低信用用户则受限于额度或功能权限,同时配套成长激励(如信用提升任务),这种设计既通过正向激励促进用户守信行为,又通过权限约束降低违约风险,最终形成“信用越好-权限越多-生态越健康”的正向循环,关键点在于动态评估机制与透明规则,确保公平性并引导用户长期参与。

信用即资产,权限即杠杆

在数字化支付与虚拟卡服务日益普及的今天,发卡平台的核心竞争力已从单纯的功能丰富性转向用户生态的可持续性,如何通过信用等级分层来优化权限分配,成为平台平衡风控与用户体验的关键,信用分层不仅是技术问题,更是商业逻辑的体现——它决定了平台能否在吸引用户的同时,有效防范欺诈与滥用。

本文将探讨发卡平台信用分层的设计逻辑,分析其背后的商业考量,并指出合理的分层策略如何塑造更健康的平台生态。

信用分层的必要性:从“一刀切”到精细化运营

早期的发卡平台往往采用“一刀切”的权限管理方式:所有用户享有相同的功能,如开卡额度、提现权限或交易频率,这种模式简单粗暴,但问题显著:

- 高风险用户滥用资源:恶意注册、套现、洗钱等行为会直接冲击平台风控体系。

- 优质用户体验受限:保守的风控策略可能对高信用用户造成不必要的限制,例如频繁的验证或低额度。

- 平台增长瓶颈:缺乏分层会导致资源分配低效,难以通过差异化服务提升用户粘性。

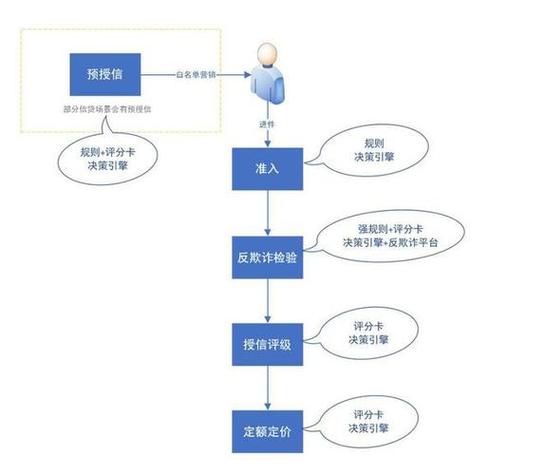

信用分层的本质是通过数据驱动,将用户划分为不同等级,并动态调整其权限。

- 基础层:新用户或低活跃度用户,权限受限(如单日交易限额、开卡数量上限)。

- 进阶层:通过实名认证、绑定银行卡或完成首充的用户,获得更高额度。

- 高信用层:长期稳定使用、无违规记录的用户,可享受定制化服务(如专属客服、更高提现额度)。

这种分层不仅降低了平台的整体风险,还通过“权限升级”的激励机制促使用户正向行为。

信用模型的设计:数据维度与动态调整

信用分层的核心在于评估模型的科学性,常见的评估维度包括:

身份可信度

- 是否完成实名认证?

- 是否绑定银行卡或第三方支付工具?

- 社交账号(如微信、支付宝)是否关联?

行为数据

- 历史交易频率与金额稳定性。

- 是否存在异常操作(如频繁更换设备、IP跳跃)。

- 是否参与平台活动(如邀请新用户、完成任务)。

外部信用背书

- 是否接入央行征信或第三方信用评分(如芝麻信用)?

- 是否有其他平台的信用记录可交叉验证?

动态调整是信用分层的关键。

- 用户连续3个月无违规,自动升级信用等级。

- 单笔大额交易触发风控时,临时限制权限并要求二次验证。

- 通过“信用修复”机制(如提交证明材料)允许用户申诉并恢复权限。

权限分层的商业逻辑:激励与约束的平衡

信用分层不仅是风控工具,更是商业策略的一部分,合理的权限设计能带来以下收益:

提升用户留存

- 通过“升级打怪”式的权限解锁,增强用户粘性,某些平台设置“信用成长体系”,用户完成指定任务(如连续登录、消费达标)即可解锁更高额度。

降低运营成本

- 高风险用户被限制权限后,平台可减少人工审核压力。

- 高信用用户享受“白名单”待遇,减少不必要的风控拦截。

拓展高净值用户

- 针对高信用用户推出VIP服务(如更低手续费、专属卡面),形成差异化竞争优势。

过度分层也可能导致问题:

- 如果升级门槛过高,用户可能放弃努力,转向竞争对手。

- 如果降级机制不透明,容易引发用户投诉。

案例:成功与失败的信用分层实践

成功案例:某虚拟卡平台的“信用通行证”

某头部发卡平台推出“信用通行证”系统,用户通过完成实名认证、首充、邀请好友等任务积累信用分,不同分数对应不同权限:

- 0-50分:仅能开通1张虚拟卡,单日交易限额500元。

- 50-80分:可开通3张卡,单日限额提升至2000元。

- 80分以上:享受专属客服、更高提现额度及定制卡面。

该策略使平台欺诈率下降40%,同时用户活跃度提升25%。

失败案例:过度限制导致用户流失

某平台因风控过严,新用户注册后需完成5项验证(包括手持身份证拍照)才能开通基础功能,导致80%的用户在注册阶段放弃,后续调整策略,改为“渐进式验证”,才逐步挽回流失率。

未来趋势:AI与区块链赋能信用分层

随着技术进步,信用分层将更加智能化:

- AI动态评分:通过机器学习分析用户行为模式,实时调整信用等级。

- 区块链存证:不可篡改的信用记录可跨平台共享,减少重复验证。

- DeFi结合:去中心化金融协议可能引入链上信用证明,让用户自主管理信用数据。

信用分层的终极目标——构建信任生态

发卡平台的信用分层不仅是技术方案,更是建立用户与平台间长期信任的桥梁,合理的权限设计能在风险与体验间找到平衡点,而动态、透明的信用体系将成为未来数字金融的基础设施。

一个健康的发卡生态应当是:低信用用户有机会成长,高信用用户获得回报,而平台在安全与增长之间游刃有余。

本文链接:https://www.ncwmj.com/news/2985.html