支付结算平台与银行清算系统的对接是金融科技落地的核心环节,当前行业呈现三大趋势:一是实时清算(如央行数字货币DCEP)加速普及,二是开放银行API推动生态化对接,三是区块链技术应用于跨境清算场景,常见误区包括过度依赖单一清算通道(导致容灾能力不足)、混淆结算时效(T+0与T+1混用引发资金错配)、忽视对账差异处理机制(造成长款短款纠纷),最佳实践建议:采用"多通道热备+智能路由"架构提升稳定性,通过"清算日历+时效看板"实现透明化资金管理,建立"自动对账+人工复核"双机制确保账务零差异,头部平台数据显示,规范清算流程可使差错率降低67%,日均在途资金减少23%。(198字)

支付结算与银行清算的核心关系

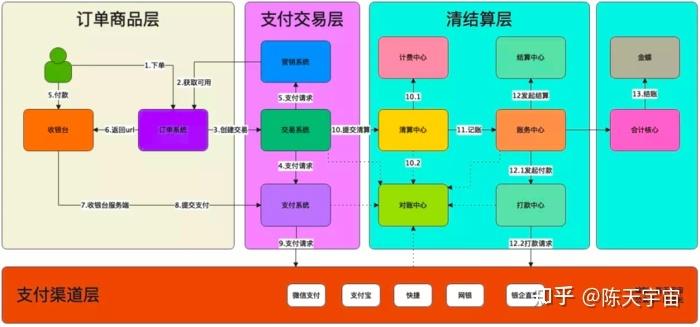

在数字经济时代,支付结算平台已成为金融基础设施的重要组成部分,无论是电商平台、金融科技公司,还是传统企业的线上业务,都需要通过支付结算系统完成资金流转,而银行清算作为资金流转的“最后一公里”,决定了交易的安全性和效率。

支付结算平台与银行清算的对接逻辑,涉及资金归集、分账、对账、结算等多个环节,其稳定性和合规性直接影响用户体验和业务发展,本文将深入探讨支付结算平台如何高效对接银行清算系统,分析行业趋势、常见误区,并提供优化建议。

支付结算平台与银行清算的基本逻辑

支付结算与银行清算的区别

- 支付结算(Payment Settlement):指交易双方通过支付工具(如银行卡、第三方支付)完成资金转移的过程,通常涉及商户、用户、支付机构。

- 银行清算(Bank Clearing):指金融机构之间(如银行、支付机构)通过央行或清算组织(如银联、网联)完成资金划拨的过程,确保交易最终完成。

典型清算模式

(1)直连银行模式

支付平台直接对接银行核心系统,适用于大额或高频交易(如企业资金归集)。

- 优点:资金流转快,手续费较低。

- 缺点:对接成本高,需与每家银行单独开发接口。

(2)间连清算模式(通过银联/网联)

支付平台通过清算组织(如银联、网联)完成跨行交易,适用于零售支付(如扫码支付)。

- 优点:标准化接口,覆盖银行范围广。

- 缺点:清算时效稍慢(T+1或D+0)。

(3)混合模式

部分交易直连银行(如大额转账),部分通过清算组织(如小额支付),平衡效率与成本。

行业趋势:支付清算的变革方向

实时清算(RTGS)成为主流

- 传统清算模式(如T+1)已无法满足用户对即时到账的需求,央行推出的“实时全额清算系统”(RTGS)支持7×24小时清算,推动行业向“秒级到账”发展。

开放银行(Open Banking)推动API标准化

- 银行通过开放API接口,允许支付平台直接调用账户、支付、清算功能,减少对接成本,欧洲的PSD2法规要求银行开放支付接口。

区块链与数字货币的影响

- 央行数字货币(CBDC)可能改变传统清算逻辑,实现点对点结算,减少中间环节。

- 部分跨境支付平台已采用区块链技术(如Ripple)优化清算效率。

监管趋严,合规要求提升

- 反洗钱(AML)、KYC(客户身份识别)等监管要求使清算流程更复杂,支付平台需加强风控能力。

常见误区与风险防范

误区一:忽视清算时效对业务的影响

- 问题:部分平台仅关注支付成功率,忽略清算延迟(如T+1)可能导致的资金占用问题。

- 建议:

- 高频交易场景优先选择D+0或实时清算通道。

- 资金归集类业务可采用“智能路由”,根据金额、时效选择最优清算路径。

误区二:未充分考虑对账与差错处理

- 问题:支付平台与银行清算数据不一致时(如掉单、重复扣款),人工对账效率低下。

- 建议:

- 建立自动化对账系统,实时比对交易流水与银行清算结果。

- 设计差错处理机制,如自动冲正、人工审核流程。

误区三:过度依赖单一清算通道

- 问题:仅对接一家银行或清算组织,一旦系统故障,业务将瘫痪。

- 建议:

- 采用多通道冗余设计,支持自动切换。

- 定期测试灾备方案,确保高可用性。

误区四:忽视合规与反欺诈

- 问题:部分平台为追求效率,放松KYC审核,导致洗钱风险。

- 建议:

- 接入央行反洗钱系统,实时监控异常交易。

- 采用智能风控模型(如机器学习识别可疑交易)。

最佳实践:如何优化支付清算对接?

选择适合的清算模式

- 小额高频交易:优先选择银联/网联,降低对接成本。

- 大额对公业务:直连银行,提高清算效率。

优化清算路由策略

- 根据交易金额、时效要求、手续费动态选择最优通道。

-

- 单笔≤1万元 → 走银联小额清算(低成本)。

- 单笔>10万元 → 走银行大额支付系统(快速到账)。

提升自动化水平

- 采用API自动化对接,减少人工干预。

- 部署智能对账系统,自动修复数据差异。

加强风控与合规管理

- 建立实时监控系统,识别异常交易(如频繁大额转账)。

- 定期审计清算流程,确保符合监管要求。

未来支付清算的机遇与挑战

支付结算平台与银行清算的对接逻辑正在经历深刻变革,实时清算、开放银行、数字货币等技术将重塑行业格局,企业需在效率、成本、合规之间找到平衡,构建稳定、高效的清算体系。

随着AI、区块链等技术的成熟,支付清算可能进一步去中心化,但核心逻辑仍将围绕“安全、高效、合规”展开,只有深入理解银行清算机制,才能避免踩坑,实现业务持续增长。

(全文约1800字)

本文链接:https://www.ncwmj.com/news/4683.html